Das bietet die Allianz PrivateFinancePolice

Die PrivateFinancePolice bietet Ihnen die Möglichkeit Ihre langfristigen Anlagen wirkungsvoll zu diversifizieren. Sie profitieren von Renditechancen außerhalb der Börse. Zusätzlich profitieren Sie durch die Investition in alternative Anlagen zu den Konditionen eines institutionellen Anlegers, ohne in diese selbst investiert zu sein.

Für wen ist die Allianz PrivateFinancePolice geeignet?

- Sie möchten Ihre bestehenden Anlagen (z.B. für die Altersvorsorge) mit einem Einmalbeitrag ergänzen.

- Sie suchen eine Anlage für mindestens 10.000 Euro.

- Sie verfügen über genügend Liquidität, da eine Auszahlung erst zum Leistungszeitpunkt erfolgen kann.

- Sie können die Chancen und Risiken einschätzen und eingehen, die mit einer Rentenversicherung verbunden sind , bei der sich das Vertragsguthaben nach der Wertentwicklung alternativer Anlagen richtet.

Produktmerkmale:

| Mindestanlage: | 10.000 Euro |

| Laufzeit: | mindestens 12 Jahre |

| Wertermittlung: | Quartalsweise, zum 31.3., 30.6., 30.9. und 31.12., Publikation erfolgt jeweils ca. drei Monate später |

| Kapitalauszahlung: | Frei wählbar: einmalige Kapitalzahlung / monatliche Rente / Kombination aus Kapital und Rente |

| Altersrente: | Frei wählbar: lebenslange garantierte Rente / zeitlich befristete Rente |

| Zuzahlung und Entnahmen: (während der vereinbarten Laufzeit) |

Nicht möglich |

| Steuerliche Behandlung bei Rentenzahlung: |

Bei Auszahlung einer lebenslangen Rente wird nur der Ertragsanteil versteuert |

| Steuerliche Behandlung bei Kapitalzahlung: |

50 % des Wertzuwachses sind unter bestimmten Voraussetzungen steuerfrei (sofern der Vertrag die Mindestlaufzeit von 12 Jahren erfüllt und die Auszahlung nach dem vollendeten 62. Lebensjahr erfolgt.) |

Ihre Vorteile:

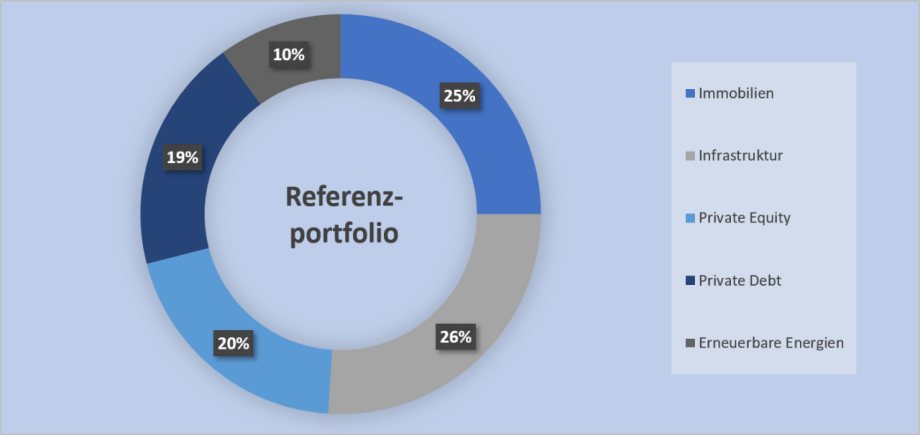

Referenzportfolio:

Die PrivateFinancePolice bildet die Wertentwicklung ausgewählter alternativer Anlagen im Sicherungsvermögen von Allianz Leben ab. Profitieren Sie vom Know-how der Allianz als institutionellem Anleger und durch ein global diversifiziertes Referenzportfolio mit verschiedenen Anlageklassen.

Aktuelle Aufteilung des Referenzportfolios:

Anlageklassen:

- Immobilien:

Bei dieser Anlageklasse liegt der Fokus der zugrundeliegenden Investitionen auf attraktiven Immobilen, Immobilienfonds, Immobilen Joint Ventures sowie in Immobilien, die durch Beteiligungsgesellschaften gehalten werden, beispielsweise große Gewerbeparks. - Erneuerbare Energien:

Bei der Anlage in erneuerbare Energien können Investitionen in Bioenergie, Geothermie, Wasserkraft, Meeresenergie, Sonnenenergie und Windenergie erfolgen. - Private Equity:

Die im Referenzportfolio abgebildeten Beteiligungen an nicht börsennotierten Unternehmen, die in die Anlageklasse Private Equity fallen, erfolgen meist durch professionelle Beteiligungsgesellschaften, insbesondere per Private-Equity-Fonds. Ziel der Kapitalbeteiligungen ist es, durch den gewinnbringenden Verkauf der Beteiligungen vom Wertzuwachs des Unternehmens zu profitieren.

- Infrastruktur:

Das Referenzportfolio bildet Infrastrukturinvestitionen ab, die im Sicherungsvermögen der Allianz gehalten werden – in den drei Bereichen Verkehr, Versorgung und Telekommunikation. - Private Debt:

Zu den im Referenzportfolio abgebildeten Investitionen in der Anlageklasse Private Debt gehören Darlehen, Anleihen und ähnliche Fremdkapitalinstrumente, die hauptsächlich von institutionellen Anlegern wie Fonds und Versicherungsgesellschaften stammen, nicht jedoch von Banken.

Stand November 2022

Chancen und Risiken

Chancen

- Durch den aktiv gemanagten Portfolioansatz werden sowohl auf Ebene des Referenzportfolios als auch innerhalb der einzelnen Anlageklassen Wertentwicklungspotentiale zahlreicher, unterschiedlicher, einzelner Investitionen genutzt.

- Durch den langfristigen Anlagehorizont ergeben sich für großvolumige alternative Anlagen zusätzliche Renditechancen (Illiquiditätsprämien) gegenüber börsennotierten Anlagen mit vergleichbarem Risiko.

- Ein Teil der alternativen Anlagen – insbesondere Infrastrukturprojekte und Immobilien – bietet langfristig stabil laufende Erträge.

- Insbesondere bei Private Equity und Immobilien ergeben sich langfristig Chancen aus Marktwertsteigerungen.

- Erträge und Marktwertänderungen alternativer Anlagen sind geringeren Schwankungen unterworfen als handelbare Anlagen.

Risiken

- Einzelne alternative Anlagen können hohe Wertschwankungen bis hin zum Totalausfall/-verlust aufweisen. Durch die Einbeziehung mehrerer Anlageklassen und eine Streuung von einzelnen Investitionen innerhalb der Anlageklassen sollen diese Risiken abgeschwächt werden.

- Bei alternativen Anlagen bestehen regulatorische Risiken (z. B. durch veränderte nationale oder europäische Rahmenbedingungen).

- Auf Grund der eingeschränkten Handelbarkeit von alternativen Anlagen bestehen Liquiditäts- und Veräußerungsrisiken.

- Durch die globale Ausrichtung des Referenzportfolios bestehen Wechselkursrisiken.

- Zinsschwankungen können vor Fälligkeit einzelner Anlagen zu Kursrückgängen führen

Häufige Fragen

Alternative Renditequellen:

Die PrivateFinancePolice bietet einen breiten Zugang zu alternativen Renditequellen in derzeit fünf Anlageklassen mit einem besonderen Rendite-Risiko-Profil.

Global diversifiziertes Portfolio:

Das global diversifizierte Portfolio alternativer Anlagen wird durch die Anlageexperten der Allianz aktiv gesteuert.

Mehr Stabilität im Anlageportfolio:

Die Erträge alternativer Anlagen unterliegen nicht den üblichen Schwankungen des Kapitalmarktes und stabilisieren damit zusätzlich das Anlageportfolio.

Vorteile einer Rentenversicherung:

Bei dieser privaten Rentenversicherung gegen Einmalbeitrag können Sie zum Laufzeitende zwischen einer Kapitalauszahlung, einer lebenslangen oder zeitlich befristeten Rente, oder einer Mischung aus Rente und Kapitalauszahlung wählen.

Auch für die PrivateFinancePolice gilt die hälftige Versteuerung der Erträge nach 12-jähriger Laufzeit und Vollendung des 62. Lebensjahrs. In diesen Fällen müssen die Erträge aus der Kapitalauszahlung nur zur Hälfte versteuert werden – mit dem persönlichen Einkommensteuersatz.

Nein, bei der Allianz PrivateFinancePolice wird der Betrag bei Abschluss festgelegt. Daher sind keine Zuzahlungen oder Entnahmen während der Laufzeit möglich.

Eine Kündigung des gesamten Vertrages ist während der Laufzeit möglich.

- Es gibt keine verbindliche Definition für den Begriff „Alternative Anlagen“. Für die PrivateFinancePolice werden in der Regel nicht börsengehandelte Kapitalanlagen, wie zum Beispiel Mautstraßen, Windparks und Shopping Center darunter verstanden.

- Alternative Anlagen sind häufig darauf ausgerichtet, in Zukunft regelmäßig wiederkehrende Erträge zu erwirtschaften, zum Beispiel über Miete, Zinsen und Maut. Diese Einnahmen aus den Projekten und Beteiligungen sorgen für mehr Kalkulierbarkeit und Kontinuität im Vergleich zu üblicherweise stärker schwankenden Erträgen und Marktwertänderungen an Börsen oder Kapitalmärkten.

- Wichtig bei alternativen Anlagen ist es, sich auch die Risiken bewusst zu machen, die mit dieser Anlageform verbunden sind. Dazu gehören insbesondere die Möglichkeit hoher Wertschwankungen bis hin zum Totalausfall, regulatorische Risiken (z. B. durch veränderte nationale oder europäische Rahmenbedingungen), Liquiditäts- und Veräußerungsrisiken sowie Wechselkursrisiken und die Gefahr von Zinsschwankungen.

- Allerdings lassen sich diese Risiken reduzieren: Durch die sorgfältige Auswahl und eine breite Streuung einzelner Investitionen. Die Allianz führt deswegen über 1.000 Einzelprojekte im Gesamtportfolio der alternativen Anlagen. Zudem verfügt die Allianz über eine hohe Expertise bei der Auswahl alternativer Anlagen.

Wir, als Ihre Sparkasse, verwenden Cookies, die unbedingt erforderlich sind, um Ihnen unsere Website zur Verfügung zu stellen. Wenn Sie Ihre Zustimmung erteilen, verwenden wir zusätzliche Cookies, um zum Zwecke der Statistik (z.B. Reichweitenmessung) und des Marketings (wie z.B. Anzeige personalisierter Inhalte) Informationen zu Ihrer Nutzung unserer Website zu verarbeiten. Hierzu erhalten wir teilweise von Google weitere Daten. Weiterhin ordnen wir Besucher über Cookies bestimmten Zielgruppen zu und übermitteln diese für Werbekampagnen an Google. Detaillierte Informationen zu diesen Cookies finden Sie in unserer Erklärung zum Datenschutz. Ihre Zustimmung ist freiwillig und für die Nutzung der Website nicht notwendig. Durch Klick auf „Einstellungen anpassen“, können Sie im Einzelnen bestimmen, welche zusätzlichen Cookies wir auf der Grundlage Ihrer Zustimmung verwenden dürfen. Sie können auch allen zusätzlichen Cookies gleichzeitig zustimmen, indem Sie auf “Zustimmen“ klicken. Sie können Ihre Zustimmung jederzeit über den Link „Cookie-Einstellungen anpassen“ unten auf jeder Seite widerrufen oder Ihre Cookie-Einstellungen dort ändern. Klicken Sie auf „Ablehnen“, werden keine zusätzlichen Cookies gesetzt.